农产品供需偏紧,南美旱情与地缘冲突加深供应担忧

我们梳理了全球小麦、玉米与大豆主要生产国的作物生产、出口与需求情况。全球小麦、 玉米、大豆库消比均处于低位,本年度小麦与大豆产量与消费量存在缺口,而玉米则处 于供需紧平衡的状态。南美旱情严重影响了大豆的供给,而俄乌冲突则对全球小麦与玉 米的生产与贸易产生冲击,其对黑海地区油脂油料的冲击也提升了对大豆的需求。我们 认为,紧张的供需关系或将支撑小麦价格维持高位,玉米价格未来或易涨难跌,大豆价 格后续仍然保持坚挺,或继续上涨。

农产品供需偏紧,南美旱情与地缘冲突加深供应担忧

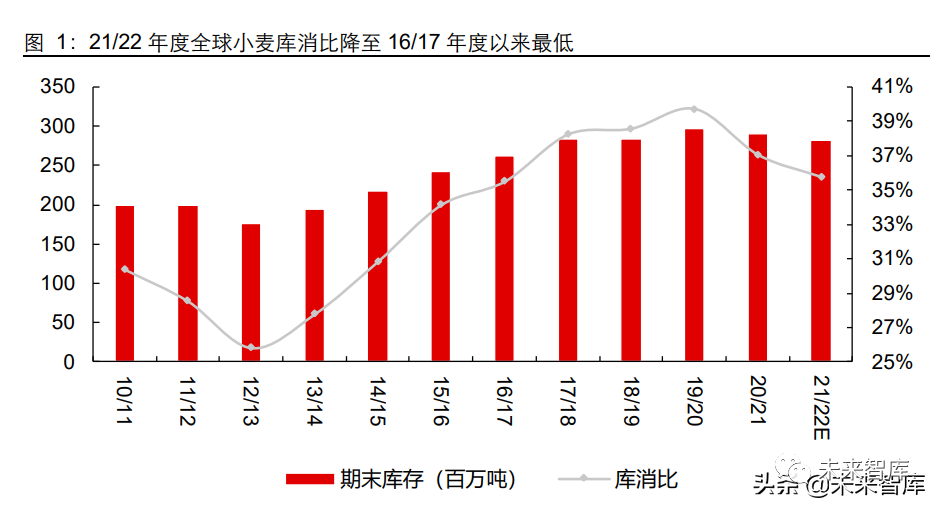

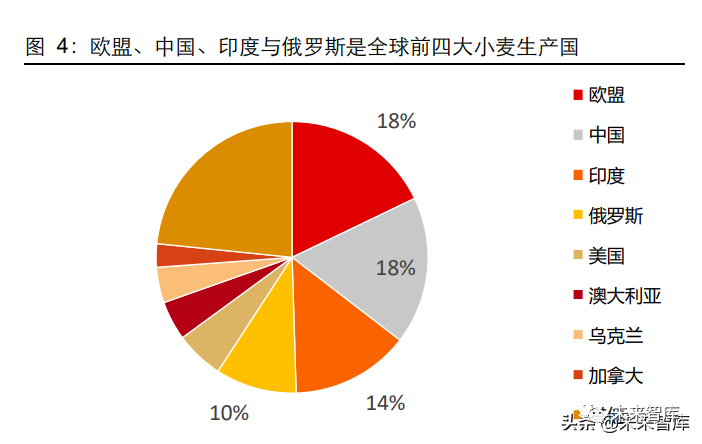

费量缺口为 900 万吨,库消比 降至 15/16 年度以来最低,22 年初至 3 月 18 日 CBOT 小麦价格上涨 40%。欧盟、中 国、印度、俄罗斯、美国、澳大利亚与乌克兰是全球前七大小麦生产国,21/22 预计产 量分别占全球 18%、18%、14%、10%、6%、5%与 4%。欧盟、乌克兰、澳大利亚、 中国与印度本年度分别增产 1200、800、300、300 与 200 万吨;加拿大、俄罗斯与美 国分别减产 1400、1000 与 500 万吨。18/19 种植年度以来,全球小麦产量与消费量持 续增长,根据 USDA3 月供需报告,预计 21/22 年度全球小麦消费量 7.87 亿吨,产量 7.79 亿吨,产量相对消费量缺口为 800 万吨左右。从库消比角度来看,全球小麦库消比 降至 15/16 年度以来最低,19/20 种植年度达到库消比高点 40%,预计 21/22 年度库消比为 36%。

澳大利亚与印度的小麦出口的增长抵消了部分黑海地区冲突造成的俄乌出口调减。欧盟、 俄罗斯、澳大利亚、美国、乌克兰是全球前五大小麦出口国,21/22 预计出口量占分别 全球 18%、16%、14%、11%与 10%。欧盟、印度、澳大利亚与乌克兰本年度出口分别 增长 800、600、400 与 300 万吨;加拿大、俄罗斯与美国出口分别减少 1100、700 与 500 万吨。在 3 月的供需平衡预测中,USDA 将澳大利亚和印度的出口分别增加了 250 万吨和 150 万吨,达到 2750 万吨和 850 万吨,部分抵消了乌克兰和俄罗斯小麦出口的 调减。

根据各国农作物统计与咨询机构的预测,展望 22/23 年度主要出口国的小麦生产情况, 全球小麦供给情况或进一步收紧。预计美国干旱将缓解,小麦产量增长 800 万吨以上, 而欧盟与澳大利亚小麦产量或下滑,乌克兰地区小麦产量下滑幅度取决于俄乌冲突的时 长与烈度,俄罗斯小麦产量预计增长 500 万吨以上,但是面临着贸易制裁的不确定性, 或影响其小麦出口情况。

预计小麦需求仍将保持旺盛。饲用小麦占比约为 21%,全球前三大小麦消费国/地区为 中国、欧盟与印度,21/22 年度占比分别为 19%、14%与 13%;全球前三大小麦饲用消 费国/地区为欧盟、中国与俄罗斯,21/22 年度占比分别为 28%、22%与 11%。12/13 年 度以来,小麦消费量持续增长,近 2 年稳定在 7.8 亿吨以上。2021 年后我国生猪养殖 行业倡导在饲料中使用小麦替代玉米,或成为小麦的新增需求。预计未来,小麦需求端 仍将保持旺盛。

预计小麦价格将保持在当前高位震荡,若俄乌冲突造成超预期的减产与出口端影响,价 格或继续上行。21/22 年度小麦产量相对消费量缺口为 900 万吨,库消比降至 15/16 年 度以来最低,紧张供需关系支撑其价格处于高位。供给端来看,俄乌合计占全球小麦产 量的 14%以及出口量的 28%,故冲突对小麦生产与贸易影响较大,俄乌 2 月 23 日爆发 冲突以来,CBOT 小麦价格由 885 美分/蒲式耳上涨至最高 1294 美分/蒲式耳,随后回 落至 1000 美分/蒲式耳左右震荡,若后续造成超预期的减产与出口端影响,价格或继续 上行。此外,美国产区或出现干旱限制小麦增产,而欧盟与澳大利亚产区存在减产预期;需求端来看,小麦需求仍将保持旺盛,中国养殖行业倡导在饲料中使用小麦替代玉米, 或成为小麦新增饲用需求。

21/22 年度欧盟小麦录得丰收,22/23 年度产量或下滑

21/22 年度 USDA 预测欧盟小麦产量为 1.39 亿吨,同比增长 10%。罗马尼亚与保加利 亚产区录得小麦丰收。相比于 20/21 种植年度的春季干旱导致的减产,21/22 年度欧盟 小麦种植生产相对顺利。法国、德国与波兰地区在收获季遭遇了降雨,导致小麦收获质 量有所下降,而罗马尼亚与保加利亚今年小麦录得丰收,预计罗马尼亚 21/22 种植年度 小麦产量达到 1140 万吨,同比增长 78%以上;保加利亚地区产量超过 710 万吨,同比 增长 51%。

21/22 年度 USDA 预测欧盟小麦出口量为 3800 万吨,同比增长 26%,主要由于北非与 亚洲国家对小麦的采购量增加。欧盟本年度小麦出口量为 10/11 年度以来第二高。21/22 年度欧盟小麦第一大目的地国家为阿尔及利亚,欧盟向其出口 284 万吨,占出口量比例 为 15.3%;第二大目的地国家为中国,欧盟向其出口 188 万吨,占出口量比例为 10.1%;第三大国家为埃及,其次为尼日利亚与韩国。

根据欧洲谷物贸易组织 Coceral 估计,22/23 年度欧盟小麦产量为 1.25 亿吨,同比本 年度下滑。根据 Coceral,22/23 年度欧盟小麦种植面积与本年度相当,主要减产原因 是罗马尼亚与保加利亚的单产下降。本年度罗马尼亚与保加利亚实现了历史上较高的单 产水平,预计下一年度可能下滑 20%-25%。

霜冻与干旱影响本年度俄小麦产量,22/23 年度产量预计增长

21/22 年度 USDA 预测俄罗斯小麦产量为 7500 万吨,同比减少 12%。霜冻影响冬小麦 生产,干旱影响春小麦生产。本年度冬小麦产量减少主要是由于霜冻天气影响,而春小 麦产量减少则是在干旱条件下弃耕率较高导致。相比于 2 月预测,USDA 在 3 月调低了 俄罗斯小麦产量 34 万吨。

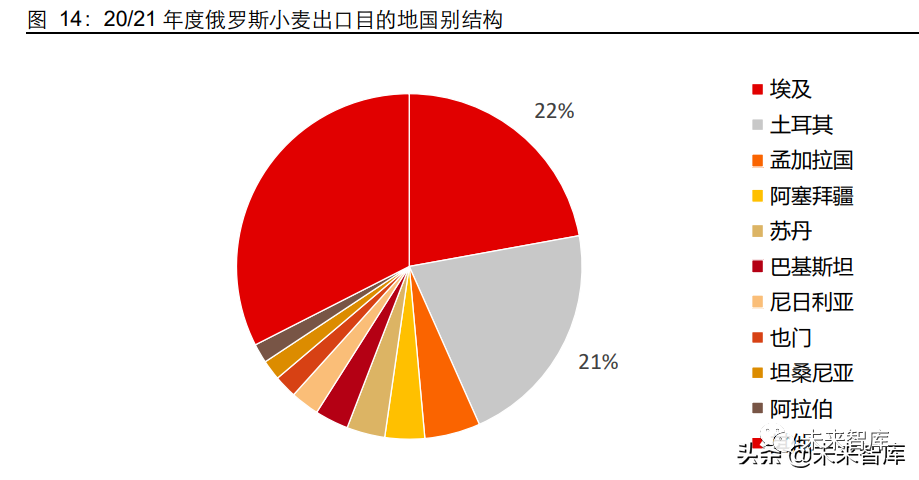

21/22 年度 USDA 预测俄罗斯小麦出口量为 3200 万吨,同比减少 18%。由于俄乌冲突 可能导致俄罗斯农产品出口受限,USDA 在 3 月的预测中调减了俄罗斯小麦的出口量。根据俄罗斯联邦兽医和植物检疫监测局数据,截止到 2022 年 1 月 20 日,俄罗斯在 2021 年 7 月 1 日至 2022 年 1 月 20 日(一般销售年度为 7 月至次年 6 月)出口小麦 2300 万吨,同比下降 21%。从俄罗斯小麦出口的国别比例来看,俄罗斯主要的小麦出口目的 地国家为北非以及亚洲国家。截止 2022 年 1 月 20 日,俄罗斯最大的小麦出口目的地 国为土耳其与埃及,与 20/21 年度相同。根据路透社 3 月 14 日消息,俄罗斯已经禁止 向邻近的欧亚经济联盟国家出口小麦、黑麦、大麦与玉米,主要是由于向这些国家的出 口不受出口配额限制,在配额限制以内依然允许小麦出口。

根据澳大利亚农业资源经济科学局估计,22/23 年度澳麦产量或相对本年度有所减少。由于油菜种植与畜牧养殖和小麦种植的收益竞争,预计 2022-23 年小麦种植面积将下降4%至约 1240 万公顷。目前对于未来的降雨前景预测较为乐观,但由于种植面积的降低, 下一种植年度的澳麦相比于本年度的创纪录丰收,存在减产可能。

夏季干旱导致美国春小麦减产,预计 22/23 年度产量恢复增长

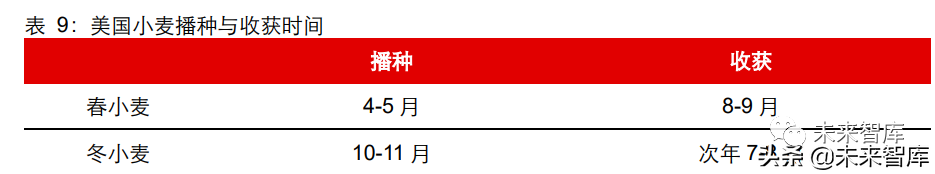

21/22 年度 USDA 预测美国小麦产量为 4479 万吨,同比减少 10%。21 年夏季干旱影 响了美国春小麦的生产。受 2021 年夏天的严重干旱影响,美国春小麦产量降至 1988 年 以来的最低水平。春小麦通常占美国小麦总产量的四分之一。根据 USDA,美国 2021年春小麦产量下滑至约 3.45 亿蒲式耳,同比下降 41%。USDA 自 2021 年 6 月至 10 月 持续调减美国小麦产量预测,从 5166 万吨调减至 4479 万吨。

21/22 年度 USDA 预测美国小麦出口量为 2200 万吨,同比减少 19%。由于美国本种植 年度较为紧张的小麦生产情况,美国小麦价格在出口价格上相对较高,这进一步制约了 本年度美国的小麦出口量,20/21 种植年度的第二大出口目的地中国在本年度大幅减少 了从美国的小麦进口,而从澳大利亚大量进口小麦,在 2021 年 6 月-2022 年 3 月美国 小麦出口目的地国家中排名第六。

根据 2 月 USDA 对 22/23 年度的展望,22/23 年度美国小麦产量预计增长 18%。由于 当前小麦价格高企和库存紧张,USDA 预测美国将在 22/23 年度种植 4800 万英亩小麦 以,增加约 3%。此外,假设 2022/23 年度干旱将有所缓解,预计小麦单产比 21/22 年 度增加 11%,达到每英亩 49.1 蒲式耳。(报告来源:未来智库)

乌克兰小麦录得丰收,俄乌冲突或影响当前出口及下一年度收获

21/22 年度 USDA 预测乌克兰小麦产量为 3300 万吨,同比增加 29%。乌克兰 21/22 种 植年度小麦录得大丰收,2021 年的收获工作于 2021 年 9 月已经结束,产量为 3300 万 吨,单产为每公顷 4.65 吨。

21/22 年度 USDA 预测乌克兰小麦出口量为 2000 万吨,同比增加 14%。由于俄乌局势 紧张,黑海港口运力下降,乌克兰当前小麦出口受阻。在 USDA3 月的供需平衡预测中, 将乌克兰的小麦出口调低了 400 万吨。在俄乌武装冲突爆发前,乌克兰已出口本种植年 度的大量小麦,截止 2 月 14 日当周,乌克兰在 21/22 年度已出口 1750 万吨小麦,同 比增加 33%。乌克兰的主要出口目的地为埃及与土耳其等地理位置较近的国家,以及印 尼、巴基斯坦与孟加拉国等亚洲国家。

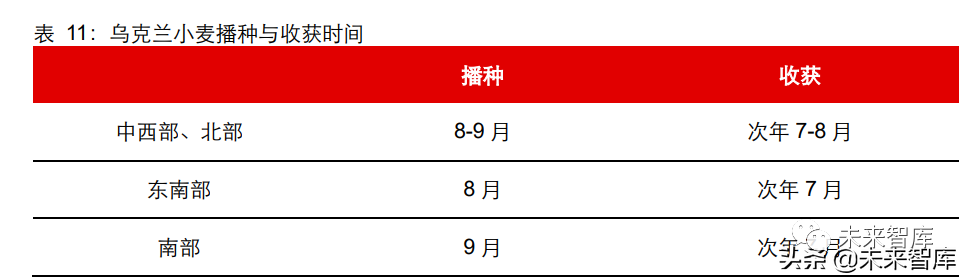

若俄乌冲突高烈度持续到 22 年下半年,乌克兰 22/23 年度的小麦收获季或将会严重受 到影响。由于乌克兰小麦以冬小麦为主,21 年 8-9 月播种,22 年 7-8 月进行收获。若 战争高烈度持续,小麦的收割工作可能难以全面进行。此外,战争或造成耕地破坏与人 口流失,使得弃耕率提高,单产下滑。

玉米供需关系或有所缓和,预计后续玉米价格易跌难涨

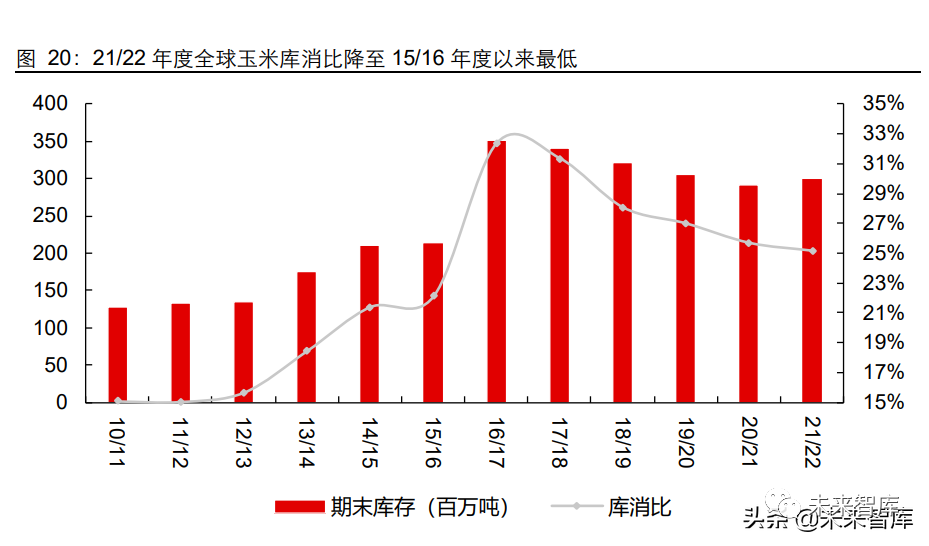

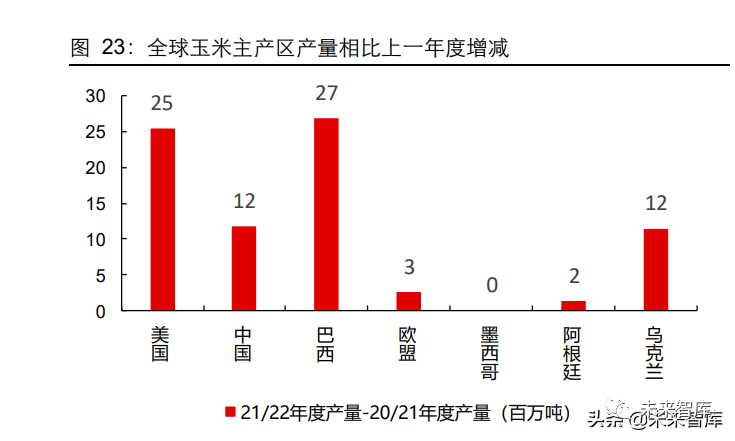

21/22 种植年度全球玉米增产 8300 万吨,供需呈现相对紧平衡状态,全球玉米库消比 为 16/17 种植季以来最低。22 年初至 3 月 18 日 CBOT 玉米价格上涨 26%。美国、中 国、巴西、欧盟、墨西哥、阿根廷、乌克兰是全球前七大玉米生产国,21/22 预计产量 分别为全球的 32%、23%、9%、6%、2%、4%和 3%。本年度美国、中国、巴西、欧 盟、阿根廷、乌克兰分别增产 2500、1200、2700、300、200、1200 万吨。全球玉米需求与产量自 17/18 种植年度以来持续增长,21/22 年度全球玉米产量相对消费量剩余 1000 万吨左右,全球玉米维持紧平衡状态,库消比为 16/17 种植季以来最低。在 USDA3 月供需平衡报告中,对全球产量调高了 80 万吨,主要上调了俄罗斯产量预期 23 万吨, 上调澳大利亚玉米产量预期 105 万吨;下调阿根廷产量预期 100 万吨,下修乌克兰产 量预期 32 万吨。

本年度巴西玉米出口大幅增长,俄乌冲突或导致后续乌克兰玉米出口受阻。美国、巴西、 阿根廷、乌克兰分别是全球前四大玉米出口国,21/22 预计出口量分别占全球的 32%、 22%、20%和 14%。相比上一年度,本年度巴西与乌克兰出口分别增产 2200 与 400 万 吨,美国与阿根廷分别出口分别减少 600 与 200 万吨。根据乌克兰海关,2021 年 10 月 到 2022 年 1 月期间乌克兰出口玉米 1410 万吨。USDA 在 3 月预测中将乌克兰玉米出 口量下调了 600 万吨,预计总额为 2800 万吨,这意味着仍然有约 1400 万吨玉米尚未 出口,若俄乌冲突高烈度持续,乌克兰出口量或持续下调。

根据各国农作物统计与咨询机构的预测,展望 22/23 年度主要出口国的玉米生产情况, 预计美国玉米产量继续增长,俄乌冲突或使乌克兰下一年度玉米大幅减产。根据美国 USDA,预计美国 22/23 年度的产量继续增长,增产约 3100 万吨。巴西与阿根廷地区 产量小幅变动。乌克兰产区则取决于俄乌冲突的持续时长与烈度,接下来的 4-5 月为乌 克兰玉米播种季节,根据 SovEcon,受冲突影响的地区粮食产量占乌克兰玉米种植面积 的 40%。SovEcon 预计乌克兰 2022 年的玉米产量将下降至 2770 万吨,减少约 1450 万吨。

玉米需求或基本持平,高企的能源价格刺激燃料乙醇端消费,中国饲用需求或有所减少。饲用玉米占比约为 63%,全球前四大玉米消费国/地区为美国、中国、欧盟与巴西,21/22 年度占比分别为 26%、25%、7%与 6%;全球前四大玉米饲用消费国/地区为中国、美 国、巴西与欧盟,21/22 年度占比分别为 28%、19%、8%与 8%。美国内玉米近 50%用 于燃料乙醇生产,美玉米消费增量大部分来自燃料乙醇产能扩张,当前高企的能源价格 刺激乙醇端玉米消费,3 月 USDA 调增了美国玉米乙醇消费量;而在饲用消费端,随着 中国国内的猪周期于低价震荡,生猪产能持续去化可能会影响中国的玉米饲用消费。

预计后续玉米价格易跌难涨。供给端,关注俄乌冲突的后续发展;需求端,关注能源价 格高位继续回落的可能性以及中国生猪养殖行业对玉米的需求。21/22 年度全球玉米产 量相对消费量剩余 1000 万吨左右,供需呈现相对紧平衡状态。供给端冲击主要来自于 俄乌冲突对乌克兰当前玉米出口以及下一年度播种的影响。USDA 在 3 月供需预测中将 乌克兰玉米出口量下调了 600 万吨,若俄乌冲突高烈度持续,乌克兰出口量或持续下 调。根据 SovEcon,乌克兰受冲突影响的地区粮食产量占其玉米种植面积的 40%。

SovEcon 预计乌克兰 2022 年的玉米产量将下降至 2770 万吨,减少约 1450 万吨。需 求端来看,当前高企的能源价格刺激燃料乙醇端的玉米消费,能源价格方面关注近期 OPEC 协议增产以及伊核协议达成的可能性,若协议达成或导致原油价格下跌;此外, 中国生猪养殖产能去化正在进行,养殖产能去化以及倡导饲用玉米替代对玉米饲用消费 或产生影响。

美国玉米单产创历史新高,乌玉米出口受阻提升美玉米出口预期

21/22 年度 USDA 预测美国玉米产量为 3.84 亿吨,同比增加 7%。本年度美国玉米单产 创有记录以来的历史新高。本年度美国玉米产量录得丰收,根据 USDA 估计,21/22 年 度玉米单产达到 177 蒲式耳/英亩,为历史最高,比 20/21 年度单产 171.4 蒲式耳/英亩 高出 5.6 蒲式耳/英亩,玉米收获面积达到 8540 万英亩,同比增长 4%。

21/22 年度 USDA 预测美国玉米出口量为 6400 万吨,同比减少 9%,中国 21Q4 进口 转向乌克兰降低了美国 21/22 年度的玉米出口量。近期俄乌冲突导致乌克兰玉米出口受 阻提升了美国玉米出口预期。相比于 20/21 年度,美国玉米出口的减少主要来源于中国 进口的减少。20/21 年度中国进口美国玉米 2139 万吨,为第一大出口目的地国。而 21/22 年度中截止 22 年 3 月,中国进口美国玉米 555 万吨,为第二大玉米出口目的地国。中 国签约在 2021/22 年度采购 1230 万吨美国玉米,但是到 2021 年年底,订购的美国玉 米还有 80%尚未装运。中国在 2021 年第四季度转向采购乌克兰玉米,减少了对美国玉 米的进口。近期由于俄乌冲突,黑海地区玉米出口的受阻提升了美国玉米出口的预期, USDA 在 3 月供需报告中相对 2 月将出口预测提升 190 万。

根据 2 月 USDA 对 22/23 年度的展望,预计种植面积略有下滑,但是单产保持增长, 22/23 年度美国玉米产量预计增长 1%。预计种植面积将会从 21/22 年度的 9340 万英亩 减少至 9200 万英亩,收获面积由 8540 万英亩减少至 8420 万英亩,而单产继续增长, 由 177 蒲式耳/英亩增长至 181 蒲式耳/英亩。

预计巴西玉米产量与出口均获得高增长

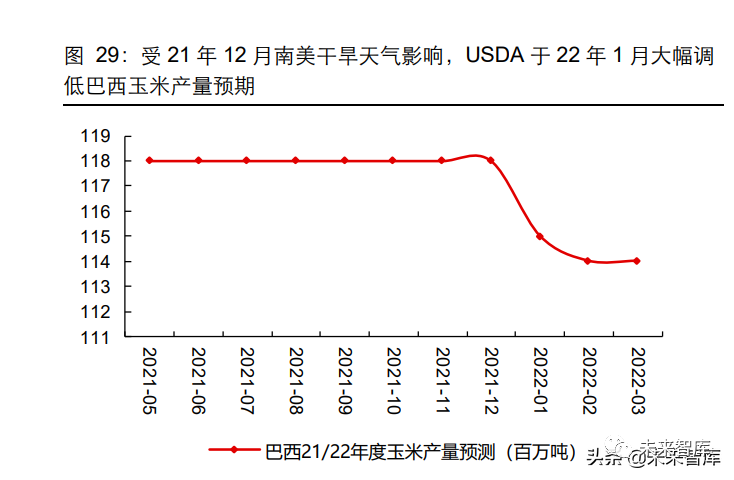

21/22 年度 USDA 预测巴西玉米产量为 1.14 亿吨,相对受干旱与霜冻影响而减产较多 的 20/21 年度增加 31%。20/21 年度受到干旱与霜冻影响,巴西玉米的产量与出口大幅 下滑。21/22 年度的巴西玉米生产主要受到 21 年 12 月的干旱影响,减产幅度小于上一 年度,22 年 1 月 USDA 将巴西玉米产量预期由 1.18 亿吨下调至 1.14 亿吨。

21/22 年度 USDA 预测巴西玉米出口量为 4300 万吨,同比增加 105%。产量高增与汇 率因素刺激出口增长。20/21 年度的巴西玉米出口受到当年的玉米产量影响,且由于肉 类生产以及乙醇加工企业需求增多造成的国内需求旺盛,导致出口受限。21/22 年度由 于巴西汇率疲软叠加玉米增产,预计巴西玉米出口大幅增加。巴西玉米的主要出口国为 埃及、伊朗、西班牙、日本与韩国。

根据巴西统计机构 IBGE 的预测,2022 年全年巴西玉米产量预计为 1.1 亿吨。化肥供 应问题引发下一季玉米生产担忧。IBGE 预计玉米收获面积增长 5.8%,其中头茬收获面 积增长 6.9%,第二茬收获面积增长 5.4%。近期俄乌冲突后,俄罗斯的化肥出口更为紧 张,而巴西 80%的化肥依赖于进口,巴西头茬玉米在当年的 Q4 进行种植,巴西农民往 往在此之前准备种子、化肥等农资,若化肥价格保持高位或伤害种植积极性。

阿根廷玉米产量与出口量保持平稳,干旱或影响下一年度生产

21/22 年度 USDA 预测阿根廷玉米产量为 5300 万吨,同比增加 3%。阿根廷本年度玉 米种植情况总体良好,虽然 21 年末的干旱导致了早播玉米出现了减产,但是 22 年 1 月 的降水提高了晚播玉米作物产量增加的预期,从而没有出现严重的减产。3 月 USDA 下 调了阿根廷本年度的产量预期 100 万吨,主要由于单产的下滑。

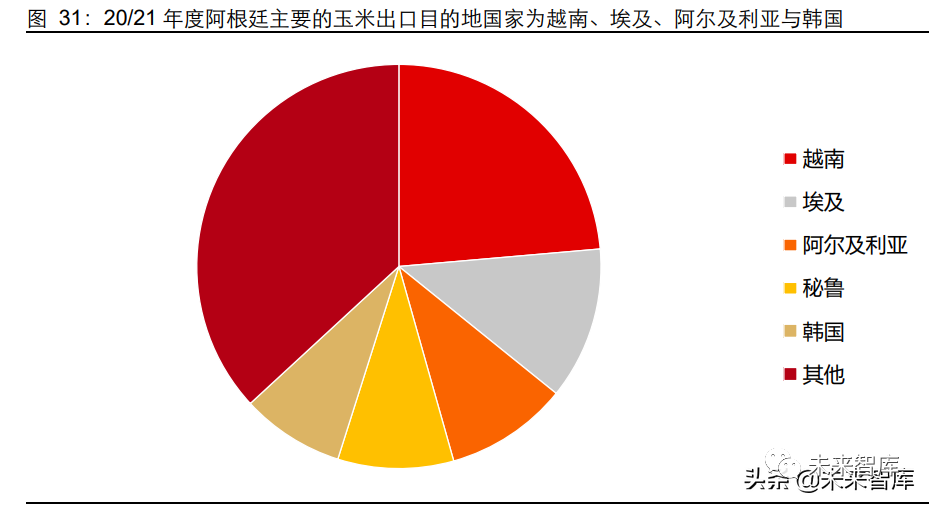

21/22 年度 USDA 预测阿根廷玉米出口量为 3900 万吨,同比减少 4%。20/21 年度巴 西玉米出口大幅减少,阿根廷玉米在这一年度玉米出口量达到 4100 万吨的历史新高, 随着巴西出口量的恢复,预计阿根廷玉米出口小幅下滑 4%,与上一年度基本持平。根 据 UN Comtrade 在 2020 年度的数据,阿根廷主要的玉米出口目的地国家为越南、埃 及、阿尔及利亚与韩国。

根据布宜诺斯艾利斯谷物交易所(BAGE)的预测,22/23 年度阿根廷玉米产量预计为 5100 万吨,同比小幅下滑 4%。预计 22/23 年度产量下滑,主要还是由于 22 年初的持 续干旱。BAGE 认为尽管 2 月份出现降雨,但在当月仍然有 25%的阿根廷玉米种植面 积仍处于平均水平或状况不佳。

俄乌冲突或影响乌克兰本年度的玉米出口与下一年度的玉米播种

21/22 年度 USDA 预测乌克兰玉米产量为 4200 万吨,同比增加 38%。玉米高价鼓励农 民耕种。乌克兰 21/22 年度玉米录得丰收,产量创 10 年以来最高记录,达到 4200 万 吨。根据乌克兰农业部,玉米丰产原因在于玉米价格高企鼓励农户播种玉米,玉米播种 面积创下历史最高水平。

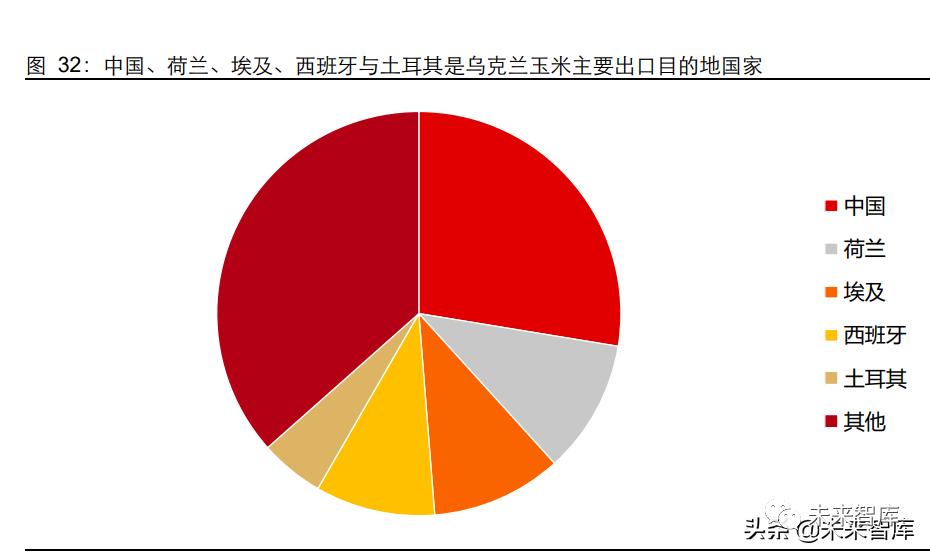

21/22 年度 USDA 预测乌克兰玉米出口量为 2800 万吨,同比增加 15%,由于俄乌冲 突,USDA 在 3 月将乌克兰 21/22 年度出口下调了 600 万吨。当前正处于乌克兰玉米 的出口季,受俄乌冲突影响,黑海地区的船运基本停止,乌克兰对外出口的商品可通过 铁路将其运往罗马尼亚和保加利亚的主要港口,但其运输货物的流量仅为通常情况的 10% 左右。根据乌克兰海关,2021 年 10 月到 2022 年 1 月期间乌克兰出口玉米 1410 万吨。USDA 在 3 月预测中将乌克兰玉米出口量下调了 600 万吨,预计总额为 2800 万吨,这 意味着仍然有约 1400 万吨玉米尚未出口,若俄乌冲突高烈度持续,乌克兰出口量或持 续下调。

根据黑海地区农产品咨询机构SovEcon预计,乌克兰2022年的玉米产量将下降36%, 下降至 2770 万吨。4-5 月为乌克兰玉米播种季节,根据 SovEcon,受冲突影响的地区 粮食产量占乌克兰玉米种植面积的 40%,种植和产量将受到燃料短缺、工人和化肥短缺 以及冲突造成的外出耕作困难等多重挑战和影响

南美严重旱情导致供需关系紧张,大豆价格或继续上涨

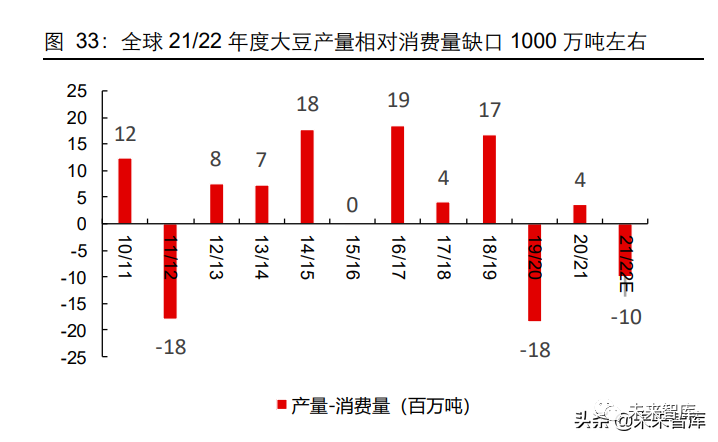

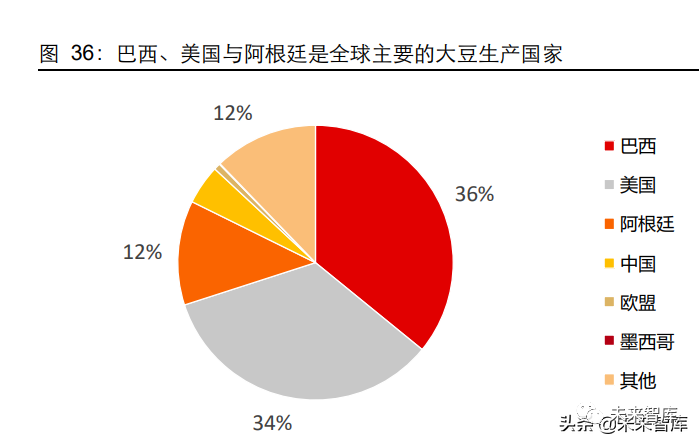

21/22 年度全球大豆减产 1200 万吨,产需存在 1000 万吨的缺口,且库消比降至 13/14 种植年度以来最低。22 年初至 3 月 18 日,CBOT 大豆价格上涨 23%。巴西、美国与 阿根廷分别是全球前三大大豆生产国,21/22 年度预计产量占全球的 36%、34%与 12%。21/22 年度美国增产 600 万吨,中国、巴西和阿根廷分别减产 300、1100 和 300 万吨。年初以来,CBOT 大豆期货价格上涨了 23%,而俄乌武装冲突爆发以来先涨后跌,基本 与俄乌冲突爆发前价格持平,可见市场相对更为担忧南美旱情对大豆供给端的直接影响。

南美干旱造成的减产影响本年度以及 22/23 年的 USDA 种植年度的大豆出口,预计全 球大豆供给进一步收紧。巴西、美国和阿根廷分别是全球前三大大豆出口国,21/22 年 度预计出口量占全球的 54%、36%和 2%。21/22 年度预计巴西出口增加 400 万吨,美 国和阿根廷分别减少 500 和 200 万吨。由于 21 年 12 月以来的南美旱情,巴西与阿根 廷大豆产量持续下调,影响本年度以及 22/23 年的 USDA 种植年度的大豆出口量。3 月 USDA 供需预测中将巴西与阿根廷大豆出口分别下调 500 与 100 万吨。预计全球大豆 供给进一步收紧。

预计大豆需求保持坚挺。俄乌冲突使得黑海地区油脂油料(以葵花籽与菜籽为主)出口 与生产预期下降,提升了大豆品种的需求。全球前四大大豆消费国为中国、美国、巴西 与阿根廷,21/22 年度占比分别为 31%、17%、13%与 13%;全球前三大豆粕消费国为 中国、美国与巴西,21/22 年度占比分别为 30%、14%、8%;全球前三大豆油消费国为 中国、美国与巴西,21/22 年度占比分别为 7%、5%、3%。俄乌冲突使得黑海地区油脂 油料(以葵花籽与菜籽为主)出口与生产预期下降,提升了大豆品种的需求。

预计大豆价格未来或继续上涨。综合来看,21/22 年度大豆库消比处于 13/14 年度以来 最低,产需存在 1000 万吨的缺口,库存进一步下降。供给端最大的冲击来自于 2021 年 12 月南美产区出现的严重旱情,21 年 12 月以来,CBOT 大豆价格由 1200 美分/蒲式 耳左右上涨至最高 1760 美分/蒲式耳,最大涨幅接近 50%。南美旱情造成的减产或已被 充分纳入当前价格,3 月 USDA 供需平衡预测中,将全球、巴西、阿根廷与巴拉圭的产 量分别下调 1006、700、200、100 万吨,将巴西与阿根廷大豆出口量分别下调 500 与 100 万吨。目前来看,北美也有可能在 4-6 月遭遇旱情,未来可能催化美豆价格继续上行。

此外,从下一年度的播种来看,俄乌冲突导致当前玉米与小麦价格处于高位,或影 响农民对于大豆的种植积极性,从而挤压大豆的种植面积,或导致大豆供给的进一步紧 张。从需求端来看,俄乌冲突使得黑海地区油脂油料(以葵花籽与菜籽为主)的产量与 出口预期下降,USDA 预计葵花籽压榨量将减少 220 万吨,从而提升大豆需求。

美国大豆单产创新高,近期南美干旱减产提升美豆出预期口

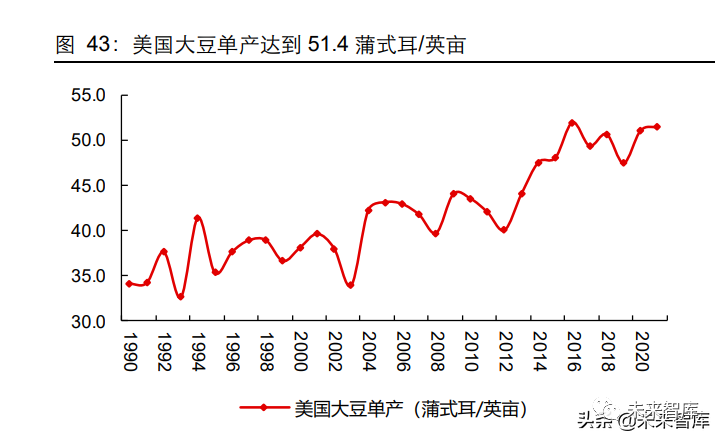

21/22 年度 USDA 预测美国大豆产量为 1.21 亿吨,同比增加 5%。21/22 年度美国 21 个州的大豆单产创历史新高,大豆平均单产估计为每英亩 51.4 蒲式耳,比 2020 年高 0.4 蒲式耳,是有记录以来的第二高,仅次于 2016 年。

21/22 年度 USDA 预测美国大豆出口量为 5700 万吨,同比减少 8%。中国是美国大豆 的最大买家,20/21 年中国进口量占美国大豆出口量近 60%,向中国的出口减少造成了 21/22 年度的美国大豆出口下滑。由于美豆价格较高,以及 21 年 8 月底的艾达飓风造 成了装货延迟,中国在 21/22 年度更多从巴西进口大豆。由于南美大豆产区干旱造成巴 西等地产量下滑,3 月 USDA 调升了美国大豆出口量 109 万吨,结转库存下降 107 万 吨。

根据 2 月 USDA 对 22/23 年度的展望,22/23 年度美国大豆产量预计增长 1.2%。预计 种植面积将会从 21/22 年度的 8720 万英亩增长至 8800 万英亩,收获面积由 8630 万英 亩增长至 8720 万英亩,而单产继续增长,由 51.4 蒲式耳/英亩增长至 51.5 蒲式耳/英 亩。

干旱导致巴西大豆产量下滑

21/22 年度 USDA 预测巴西大豆产量为 1.27 亿吨,同比减少 8%。21 年 12 月以来的干 旱导致了产量下滑。由于 2021 年 12 月开始的降雨不足,巴西大豆产量出现下滑。干旱 与缺水主要集中在巴西南部产区,巴西中部和北部的大豆产量表现较好。南部各主要产 区来看,根据巴拉那州农业供应部,2021/22 年度巴拉那州大豆产量为 940 万吨,较最 初预期 2106 万吨下降 1166 万吨,为过去十年来最低产量,平均单产 37.4 袋/公顷,同 比下降 38.7%;南里奥格兰德州大豆单产 25.4 袋/公顷,同比下降 56.2%;圣卡特琳娜 州大豆单产 46.5 袋/公顷,同比下降 26.6%。目前巴西农业机构产量预估普遍较 2 月下 调 120-880 万吨,较去年最初预估下调幅度集中在 1080-2400 万吨之间。USDA 则在 3 月调减了巴西大豆产量 700 万吨。

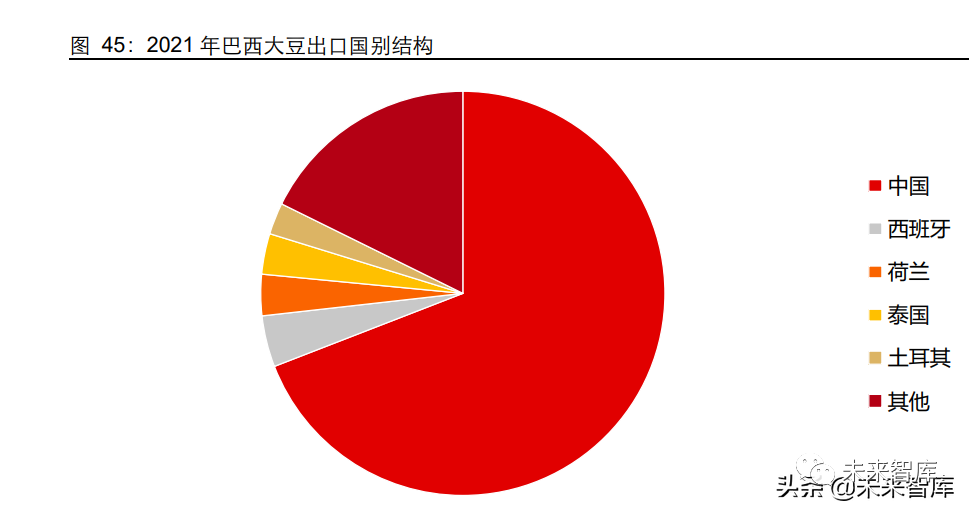

21/22 年度 USDA 预测巴西大豆出口量为 8600 万吨,同比增加 5%。由于干旱造成南 美减产,USDA 在 3 月调低了巴西大豆的出口预测。本年度来看,由于美豆价格较高, 以及 21 年 8 月底的艾达飓风造成了美豆装货延迟,21/22 年度中国减少了部分对于美 国大豆的购买,转而增加了对巴西大豆的采购,从而使得巴西大豆出口有所增加。中国 是巴西大豆的最大出口目的地国,根据巴西海关数据,2021 年巴西向中国出口大豆净 重达到 6000 万吨。

干旱或导致阿根廷大豆严重减产

21/22 年度 USDA 预测阿根廷大豆产量为 4400 万吨,同比减少 6%。21 年 12 月以来 的干旱导致了严重减产,USDA 后续或继续下调阿根廷产量预期。据阿根廷罗萨里奥谷 物交易所发布的报告称,由于旱情严重,21/22 年度阿根廷核心大豆产区的产量可能只有 1240 万吨,降至 14 年来的最低水平。自去年 12 月份以来,阿根廷许多农业产区遭 受旱灾,促使罗萨里奥谷物交易所将阿根廷大豆产量调低到 4050 万吨,若旱情延续, USDA 此后或继续下调阿根廷地区的大豆产量预期。

21/22 年度 USDA 预测阿根廷大豆出口量为 300 万吨,同比减少 47%。大豆减产与船 运受阻导致 21/22 年度出口下滑。在 21/22 年度出口年度,大豆减产以及巴拉那河段水 位下降导致大豆装运量减少的双重原因致使阿根廷大豆出口受阻。由于 21 年 12 月以 来的旱情严重导致阿根廷大豆继续减产,22/23 年度出口面临更大压力。阿根廷政府在 2022 年 3 月 13 日停止了豆油和豆粕的出口销售登记,此举停止了作物的销售和出口, 但由于没有收获,实际发货尚未开始。

小麦玉米大豆大宗商品供应链,粮食大宗商品供应链,粮食大宗服务平台资信树生态农业